「2軒目でも住宅ローンを組める」と伝えるメディアも多いです。

しかし2つの住宅ローンを支払う、いわゆるダブルローン(二重借り入れ)はリスクが大きく、おすすめできる方法ではありません。

新居を手に入れて幸せな時期のはずなのに、ローンに追われて生活をするのが精一杯になってしまう人を多く見かけるからです。

住み替えローンを利用すれば、最小のリスクで住み替えをすることができます。

この記事では、「ダブルローンをするべきではない理由」から「住み替えローンの特徴」について解説していきます。

賢く住宅ローンを組み、住み替えをより良いものにしましょう。

ダブルローン(二重借り入れ)と住み替えローンの違い

まずは、ダブルローンと住み替えローンの違いについて紹介します。

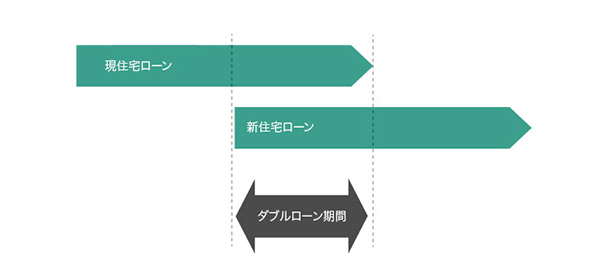

今まで住んでいたマンションの住宅ローンと並行して、新しい住宅のローンを借りること

ダブルローンの場合、支払い時期がかぶっており、返済額は2倍になります。

住宅ローン残債の分もまとめて借りることができるローンのこと

住み替えローンを利用すれば、一つにまとめるので支払いが二重になることはなく、返済額も選択できます。

要注意!ダブルローン(二重借り入れ)はデメリットだらけ

自己資金があり、マンションを売却したお金と合わせてローンを完済できるのであれば、「ダブルローンをしても良いのでは?」と思われるかもしれません。

しかし、それでもダブルローンはおすすめしません。

なぜなら、ダブルローンには様々なデメリットがあるからです。

そもそも住宅ローンは1世帯1軒までが基本(2件同時は難しい)

住宅ローンは、債務者が住むという条件のもと、低い金利が設定されています。

そのため既にマンション売却の目処がたっている場合は2軒目の住宅ローンの審査に通るケースもあるようですが、1世帯1軒までが基本。

金利の安い住宅ローンを2つ同時に借りたい、というのは難しいでしょう。

それでもお金を借りたければ、住宅ローン以外の金利の高いローンを組むしかありませんが、金額の大きい住宅の購入に金利の高いローンは向きません。

少しの間だからといって、安易にローンを増やすのはやめておいたほうが賢明です。

どうしてもダブルローンしたい人は、「セカンドハウス用の住宅ローン」や「親族居住用住宅ローン」なら利用できます。

セカンドハウス用の住宅ローン・親族居住用住宅ローンとは

金融機関によっては、セカンドハウス用の住宅ローンや親族居住用住宅ローンを取り扱っているところもあります。

週末に過ごす家を購入したい、家族のための住宅を購入したい、という人のための商品です。

気になる人は一度、調べてみてください。

セカンドハウスは住宅ローン控除が受けられない

住宅ローン控除は、居住用の住宅を2つ以上所有していたとしても、1つの住宅の控除しか認めないとしています。

2軒目の住宅ローンは、住宅ローン控除の適用対象外になるということです。

国税庁のホームページにも、以下のように記載されていますので参考にしてください。

居住の用に供する住宅を二つ以上所有する場合、控除の適用対象は主として居住の用に供する一つの住宅に限られます。

住宅ローン以外の商品で代替えした場合も、当然ながら住宅ローン控除を受けることはできません。

マンションの売却がスムーズに進まないと返済が苦しくなる

マンションの平均売却期間は3ヶ月ですが、これはあくまで目安であり、買い手が現れなければ1年以上売れない可能性もあります。

マンションが売れるまで、ローンはもちろんですが管理費や修繕積立金なども支払わなければならず、非常に負担となります。

売却価格が安くなりがち

マンションが売却できるまでの間、ローンや管理費などを支払わなければならないため、早く売ることを目標としてしまいがちです。

早く売ることを目標とすると売却価格は安くなる傾向にありますし、なかなか買い手が現れないと焦り、さらに値段を下げることになってしまいます。

ダブルローンをすることには、マンション売却を失敗させる危険性もあるということです。

まずはいくらで、どのくらいの期間で売れるのか把握することが大切!

マンション売却を成功させるためには、いくらで、そしてどのくらいの期間で売れそうなのか確認しておきましょう。

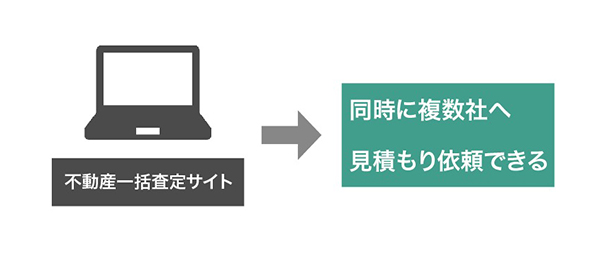

最近はメディアや本などでも多く紹介されているため知っている人も多いと思いますが、イエウールなどの不動産一括査定サイトを利用すれば、簡単に調べることができます。

ネット上で物件情報を入力するだけで、複数の不動産会社から見積もりを送ってもらえる便利なサービス

住み替えローンを利用するにしても、いくらで売れるのかは把握しておく必要があります。

不動産一括査定サイトの中でも、「値段が知りたいだけ」でも利用でき、不動産会社からしつこい勧誘がないイエウールはおすすめです。

住み替えローン(買い替えローン)の特徴

では、住み替えローンとはどういうものなのか、特徴を紹介していきます。

- ローン残債がある人の住み替えを助けてくれる

- 住宅ローン控除が受けられる

- 銀行の審査が厳しい

ローン残債がある人の住み替えを助けてくれる

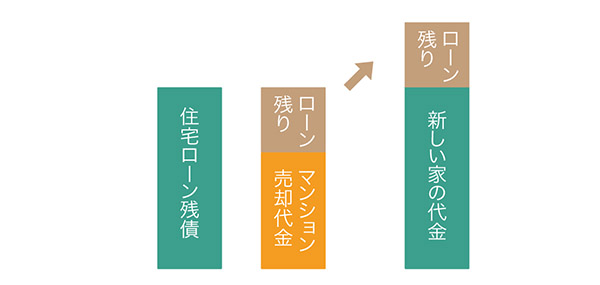

住み替えローンは今まで住んでいたマンションの、担保割れした分を住み替えた住宅のローンに上乗せして支払っていく方法です。

ローン残債があっても住み替えることができる、とても便利な住宅ローンです。

住宅ローン控除が受けられる

ダブルローンは住宅ローン控除を受けることができませんが、買い替えローンは住宅ローン控除の適用対象となります。

そのため年末のローン残高の1%を10年間、所得税額から控除することができるのです。

マンションを売却したときにどんな特例や減税が受けられるのかを知りたい人は、下記の記事も合わせてご覧ください。

この記事では、マンションを売却したときに控除が受けられる特例や減税についてまとめました。マイホーム売却時に使える「居住用財産を譲渡した場合の3 000万円の特別控除の特例」や「居住用財産の買換え特例」など、これらを知っておくことで確定申告が正しくおこなえます。

銀行の審査が厳しい

買い替えローンは新しく買う物件の、担保価値の200%まで貸してもらうことができます。

売却するマンションが担保割れになっても、新たに買う物件に対して担保の2倍もの金額を貸してもらえるのですから、意外と簡単に買い替えができるように思えるかもしれません。

しかし、担保価値以上の金額を貸すということは、銀行にとって非常にリスクがあるため、通常の住宅ローン審査よりも厳しくなっています。

現在組んでいる住宅ローンの審査がギリギリだった人や、ローンを5年以内に滞納したことがある人などは、住み替えローンを利用することは難しいでしょう。

住み替えローンの融資額はどうやって決めればいい?

住み替えた後の生活にゆとりをもたせられるよう、住み替えローンの融資額の決め方について理解しましょう。

- 返済負担率の審査基準を把握する

- 年間返済率を25%に抑える

返済負担率の審査基準を把握する

まず、銀行からいくらまで借りられるかですが、他の融資も含めて以下の範囲におさまる金額まで融資を受けることができます。

| 年収 | 返済負担率 |

|---|---|

| 200万円以上300万円未満 | 年収の25%以内 |

| 300万円以上400万円未満 | 年収の30%以内 |

| 400万円以上 | 年収の35%以内 |

年間返済率を25%に抑える

住宅ローンを利用するときには「いくらまで借りられるか」ではなく、「いくらまでだったら無理なく返済できるか」を基本に置いた計画を立てることが大切です。

たとえば、年収300万円の人が返済比率30%でローンを組んだ場合、年間返済額は90万円ですので、使えるお金は210万円ということになります。

月々にすると17万5千円で、所得税や保険料などを差し引くと手取り年収はさらに減ります。

返済負担率いっぱいまでお金を借りてしまうと、ゆとりある生活を送ることは難しくなってしまうということです。

管理人からの一言「住み替えローンで資金計画が崩れるリスクを軽減させる」

住み替えの計画は、資金繰り計画をきちんと立てながら進めることが大切です。

せっかく住み替えをしたにもかかわらず、お金に余裕がなくなり、ギリギリの生活になってしまえば元も子もありません。

住み替えるときにダブルローンをすることは、そのような状況になり得る可能性を高めてしまうことです。

ダブルローンではなく、住み替えローンを活用しましょう。

住み替えについて詳しく知りたい人は、下記の記事も合わせてご覧ください。

マンションの住み替えの流れを解説!売却とローン残債についての注意点

この記事ではマンションの住み替えの流れや費用について説明しています。買い換える際に売却のタイミングや住宅ローン残債に注意しないとせっかくの住み替えを失敗させることになります。

また、マンションがいくらで売れるか確認できていない人は、まずは売却価格の把握から始めましょう。

イエウールで一括査定したら310万も高くなった

管理人がイエウールで自宅マンションを一括査定したところ、街の不動産会社より310万円も高い査定価格をだしてもらえました。

イエウールはクレームに厳しい会社なので、不動産業者からしつこい営業電話がかかってくることはありません。

物件情報を入力するだけの簡単手続きで、すぐに売却相場が分かる手軽さも好評です。