「遺産相続を平等に分けたい」「不要な不動産を処分したい」という人にぴったりの遺産分割方法が換価分割です。

換価分割以外にも遺産を分ける方法はありますが、どうしても平等とはいかず、きれいに分けるのは難しいのが現実です。

換価分割なら簡単に、細かく、平等に遺産を分けることができます。

とはいえ、「換価分割は何から始めたらいいの?」「デメリットや注意することは?」「本当にみんなが納得のいく遺産分割ができるか不安」という人も多いのではないでしょうか。

この記事では、「そもそも換価分割とは」から「換価分割のメリット・デメリット」「換価分割の流れ」について紹介していきますので参考にしてください。

換価分割とは

換価分割とは、その名の通り、不動産をお金に換えて相続人で分けるという分割方法で、読み方は「かんかぶんかつ」です。

不動産を現金化すれば、いくらでも細かく分けられるため、不平不満が出にくいという特徴があります。

不動産は切って分けることができないため、どうしても分割方法をめぐって相続人どうしでトラブルになりやすい傾向にあります。

他にも、現物分割や代償分割などで不動産を分けるやり方もありますが、換価分割が最も公平かつ後にトラブルを残さない方法です。

換価分割以外の分割方法

| 現物分割 | 不動産を現物のまま相続人で分ける方法(共有名義など) |

|---|---|

| 代償分割 | 不動産を相続する人が、他の相続人に現金(代償金)を支払う方法 |

現物分割や代償分割がどんな分割方法なのか詳しく知りたい人は、下記の記事で紹介していますので合わせてご覧ください。

遺産相続したマンションを兄弟間でどう分ける?争わずに分割する方法

この記事では、遺産相続したマンションを兄弟間で争わずに分割する方法を紹介しています。遺産相続で争い、絶縁してしまうケースも少なくありません。もめることなく遺産分割するために、どんな分割方法があるのか、何がベストなのか確認しておきましょう。

換価分割で遺産相続を分けるメリット・デメリット

換価分割で遺産相続を分ける前に、メリットとデメリットについて把握しておきましょう。

物事には何でも、メリットの裏にデメリットがあるものです。

いざ換価分割をおこなおうというときに、思わぬトラブルにぶち当たってストレスを感じないよう、あらかじめ把握してから行動することをおすすめします。

換価分割のデメリット

換価分割のデメリットは、以下のとおりです。

- 不動産を手放すため現物が残らない

- 売却する手間と時間がかかる

不動産を手放すため現物が残らない

換価分割は不動産を現金化して分ける方法のため、現物が残らないというデメリットがあります。

そのため相続人の中に住みたいという人がいたり、売却に反対する人がいると換価分割することはできません。

その場合は、話し合いをスムーズに進めるために、他の方法で遺産分割できないか考える必要があります。

話し合いが長引けば空き家のままになっている状況が続き、劣化によって売るに売れなくなったり、住める状態ではなくなってしまったりする可能性があるからです。

ただし住みたいという人がその分の現金を用意できなかったり、住む人がいないにもかかわらず売却に反対している場合には、換価分割がベストであることを説明してあげましょう。

売却する手間と時間がかかる

換価分割で遺産を分けるということは、相続人の誰かが不動産を売却する手続きをおこなわなければなりません。

不動産を売却するのには、それなりの手間と時間がかかるということを念頭に置いておきましょう。

ただし不動産を売却してしまえば、後にトラブルは残りません。

現物分割や代償分割を選択して後からトラブルに発展するくらいなら、最初に少し手間がかかったとしても現金化して分けてしまったほうが精神的な苦痛は少なくて済みます。

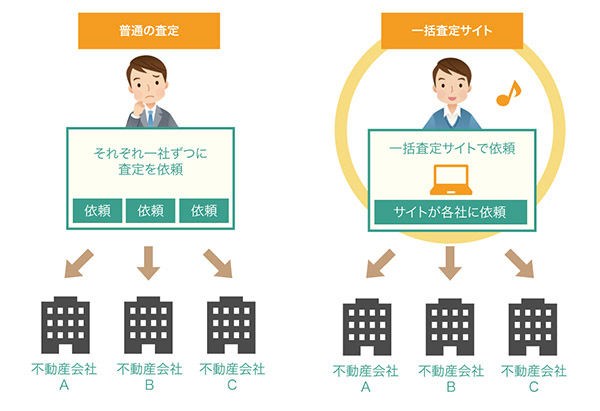

少しでも売却の手間をなくしたい人は、利便性の高さから人気が急増している一括査定サイトを利用すると良いでしょう。

不動産一括査定サイトを活用して売却の手間を減らす

不動産一括査定サイトとは、ネット上で物件情報を一度入力するだけで、複数社にまとめて査定依頼できる便利ツールです。

最近では本でも取り上げられているため、知っている人も多いのではないでしょうか。

不動産の見積もり金額は、査定した人によって数百万円ものズレが生じることも珍しくなく、複数社に査定依頼することが非常に大切です。

しかし何社も事務所をまわるのは大変な労力を費やすため、現実的に難しい場合も少なくありません。

不動産一括査定サイトを利用すれば、わざわざ事務所をまわって査定依頼する必要がないため、業者選びの手間を格段に減らすことができます。

一括査定というと、しつこい営業電話がかかってくるイメージを持たれている人もいるかもしれませんが、不動産一括査定サイトではそんなことはありません。

大勢のテレフォンレディを雇っている自動車の一括査定などとは違い、不動産一括査定サイトでは不動産会社の営業マンが一件一件、対応しているからです。

不動産一括査定サイトについてさらに詳しく知りたい人は、以下の記事も合わせてご覧ください。

不動産一括査定サイト大手12社を徹底比較!おすすめサイトから選び方まで解説

不動産一括査定サイトを利用すれば、物件がいくらで売却できるか効率的に調べられるだけでなく、質の良い不動産会社にも出会えます。できるだけ好条件で売るためには、サイト選びが重要。不動産のプロである管理人が、おすすめのサイトと選び方のポイントを解説していきます。

換価分割のメリット

換価分割のメリットは、以下のとおりです。

- 公平に分けることができるため不平不満が出にくい

- 後にトラブルの種が残らない

公平に分けることができるため不平不満が出にくい

換価分割の最大のメリットは、不動産という分けづらい遺産を公平に分けられるという点です。

相続人のうち一人でも自分の取り分に不満を抱く人がいれば、相続争いに発展してしまいます。

換価分割なら、不動産を現金化することによって1円単位で平等に分けられるため、納得感の高い分割が可能です。

「争うほどの遺産がない」と思っている人こそ、相続争いに発展する確率が高い傾向にありますので、いかに平等に分けるかに注力して換価分割を選択することをおすすめします。

後にトラブルの種が残らない

換価分割は、不動産を売却してしまうため、後にトラブルの種が残りません。

たとえば現物分割を選択し、共有名義で不動産を所持していくことにした場合、建物を維持していくためのお金や税金などをめぐって言い争いになるケースも少なくありません。

現物分割は遺産分割協議をまとめるためには良いかもしれませんが、根本的な問題の解決にはなっていないということです。

換価分割なら、問題の主原因である不動産を売却してしまうため、後から問題が浮上してトラブルになる心配がありません。

現金を用意する必要がない

換価分割は不動産を現金化して相続人で分けるため、現金を用意する必要がないというメリットがあります。

代償分割で遺産を分ける場合、不動産を相続する人は、他の相続人に支払う現金を用意しなければなりません。

現金を用意する必要がない換価分割なら預貯金を減らすことがないため、ハードルが低く、選択しやすいのではないでしょうか。

換価分割で相続した遺産を分ける流れ

換価分割で相続した遺産を分ける流れは、以下のとおりです。

- 遺産分割協議書を作成する

- 不動産会社に売却の相談をする

- 不動産登記をおこなう

- 相続税申告書を記載する

遺言書がないか確認する

相続人で遺産をどうするか話し合う前に、被相続人が遺言書を残していないかどうか確認します。

遺言書を見つけたときの注意点なのですが、絶対に勝手に開封してはいけません。

家庭裁判所に持ち込み、検認してもらってください。

遺言書があった場合は、遺言の内容を優先させて相続割合などを決め、遺言書がなければ遺産分割協議にて法定相続分に則って話し合いで決めます。

遺産分割協議書を作成する

遺産を換価分割することが決まったら、その旨を遺産分割協議書に明記しておきます。

換価分割の場合、相続人の中から代表者を選んで単独登記し、売却したお金を相続人に分けるよう取り決めるのが一般的です。

登記とは、不動産の所有者として登録することで、不動産を売却するためには登記した人が売却手続きをおこなう必要があります。

複数人の名前で登記してしまうと登記した人全員で売却活動に参加しなければならず、不便であるため、代表者を決めて単独登記する方法をとります。

遺産分割協議書には誰が代表して売却活動をおこなうのか、売却したお金をどのように分けるのか、など詳細に記載しましょう。

遺産分割協議書に単独登記の旨を記載するときの文例

換価分割で相続した不動産を分ける場合、遺産分割協議書に下記の記載例のような一文をいれる必要があります。

相続割合などは、実際に遺産分割協議で決定した方法を記載してください。

相続登記する

遺産分割協議がまとまったら、代表者に選ばれた人は相続登記の手続きをおこないます。

相続登記は手続きが複雑で素人には難しいため、専門家である司法書士に代わりにやってもらうのが一般的です。

相続登記(名義変更)について詳しく知りたい人は、下記の記事も合わせてご覧ください。

相続したマンションの名義変更を自分で法務局にいってやる方法を紹介しています。必要書類や費用、相続税などの税金、登記変更手続きを司法書士に依頼するケースについても解説していますので参考にしてください。マンションを相続したときに、何を優先させるべきかがわかります。

不動産会社に売却の相談をする

代表者に選ばれた人は、不動産会社に相談して不動産を売却します。

代表して売却する人が注意しなければならないのが、安く売却してしまうと他の相続人からクレームが入る可能性があるということです。

代表者からしてみれば、売却活動をおこなう負担に加えて、高く売却しなければならないというプレッシャーまでかけられたら堪ったものではありません。

しかし最低限、相場以上で売却しないと、どうしても他の相続人から不信感を抱かれてしまいますので、高く売却する努力はおこなうべきでしょう。

上述でも紹介した不動産一括査定サイトは、複数の不動産会社が顧客を獲得するために競争するため、高い査定額が出やすいという特徴もあります。

一社のみに査定依頼すると、売れやすい保守的な金額を提示される場合がほとんどですので、上手に活用することをおすすめします。

高値売却のチャンスを逃さないためには、売却活動に積極的になってくれる営業力のある不動産会社を見つけることが重要です。

優良不動産会社のみが集まる一括査定サイトのイエウールなら、安く売却して他の相続人から不満を抱かれるリスクを抑えられます。

申告期限までに売れない場合どうなる?

申告期限までに不動産が売れなかったとしても、相続税は支払わなければなりません。

相続税の納税期限は、相続発生から10ヶ月です。

不動産の売却代金を受け取る前に申告期限がきてしまうため、納税資金を預貯金から捻出しなければならないという点には注意してください。

売れない不動産の対処法について詳しく知りたい人は、下記の記事も合わせてご覧ください。

マンションが売れない時どうする?売るために見直す5つのポイント

マンションが売れない理由を突き止め、それに合った対策をおこなうことが大切です。売却活動の見直しや値下げ、不動産会社の変更など、やれることはたくさんあります。できるだけ早く購入者が現れるように、適切な改善をおこないましょう。

「相続税の課税価格=売却価格」ではない

相続税の課税価格は、売却代金ではなく、相続が発生したときの不動産の時価です。

そのため相続税の申告期限までに遺産分割協議さえ終わっていれば、後から修正が必要になることはありません。

申告期限の時点で遺産分割協議が終わっていない場合は、法定相続分で分割したと仮定して払っておき、話し合いがまとまったら改めて修正申告します。

ただし相続税の申告期限までに分割割合が決まらず、修正申告することになると、延滞税というペナルティがありますので注意してください。

小規模宅地等の特例を利用するなら売却時期に注意

相続税の節約に有効な「小規模宅地等の特例」の適用を受けるためには、申告期限を過ぎてから売却したほうが良いケースがありますので注意してください。

小規模宅地等の特例とは、被相続人が住んでいた家の土地部分の評価額を8割引にしてくれる、非常に節税効果の高い特例です。

この特例を受けるかどうかで、相続税に数百万円もの差が生じることも珍しくありません。

しかし小規模宅地等の特例は、申告期限まで所有・居住していることが適用要件となっている場合があります。

| 被相続人との関係 | 所有要件 | 居住要件 |

|---|---|---|

| 配偶者 | 不要 | 不要 |

| 同居親族 | 必要 | 必要 |

| 家なき子 | 必要 | 不要 |

被相続人の配偶者であれば、売却時期に関係なく適用を受けられますが、同居親族や家なき子の場合は、売却時期によって適用を受けられなくなりますので注意してください。

相続税申告書の書き方

相続税申告書の書き方は、税務署に置いてある「相続税の申告の仕方」という手引書に載っています。

相続税の申告書類は全15表まであるため一見難しそうに思えますが、手引書どおりに記入していくだけですので、そんなに難しくありません。

ただし土地の評価や相続税を安くできる特例の申告漏れなどを防ぐために、税理士に任せる人が多いのが現実です。

税理士へ支払う手数料が発生してしまいますが、特例の申告漏れで何百万円も損をする可能性を考えたら、むしろ安いのかもしれません。

換価分割すると譲渡所得税がかかる

換価分割すると、譲渡所得税がかかる可能性があります。

譲渡所得税とは、不動産を売却して利益(譲渡所得)が生じた場合に課せられる税金で、相続した不動産に対しても相続税とは別に課税されます。

不動産を売却したときに課税される譲渡所得税は、以下の計算式で算出することができます。

ただし「3,000万円の特別控除」や「相続税の取得費加算」などによって、譲渡所得税が課税されるケースはほとんどありませんので安心してください。

譲渡所得税の計算方法について詳しく知りたい人は、下記の記事も合わせてご覧ください。

短期譲渡所得税と長期譲渡所得税の違いは?計算方法をわかりやすく解説!

短期譲渡所得と長期譲渡所得の違いや計算方法について解説しています。具体例を用いてシュミレーションもおこなっていますので、はじめて不動産売却するという人でもわかりやすいと思います。特別控除についても紹介していますので、できるだけ節税したいという人は必見です。

単独名義で売却する場合に譲渡所得税を差し引くことを忘れずに

仲介手数料や相続登記費用などと違い、譲渡所得税は後から課税されるため、差し引くことを忘れてしまう人も少なくありません。

しかし代表者名義のため、譲渡所得税も代表者に対して課税されます。

譲渡所得税分を先に確保しておかないと、代表者が負担することになったり、他の相続人から回収する手間がかかったりしますので注意してください。

確定申告をおこなう必要がある

換価分割をおこなったら、確定申告をする必要があります。

「売却代金-(取得費+譲渡費用)」で利益が0円だった場合は必要ありませんが、特例を利用するのであれば、確定申告をすることが適用要件になっていますので注意してください。

単独名義の場合は代表者が、相続する人全員の名義で売却した場合は各人が確定申告の手続きをします。

確定申告について詳しく知りたい人は、下記の記事も合わせてご覧ください。

マンション売却の確定申告は必要?不要?申告方法と必要書類を解説

マンション売却をして譲渡所得がなければ確定申告は不要?損失があっても確定申告が必要な理由は?必要書類や申告方法について説明しています。

管理人からの一言「換価分割は相続した不動産をきれいに分ける方法」

換価分割は、相続した不動産をきれいに分けるのに役立ちます。

誰しも、お金のことで言い争いたくないと思いつつ、損もしたくないはずです。

相続人のうち誰か一人でも、「損をした」と思った人がいれば、親族間で溝ができてしまいかねません。

遺産は換価分割で、平等に分けるのがベターです。

イエウールで一括査定したら310万も高くなった

管理人がイエウールで自宅マンションを一括査定したところ、街の不動産会社より310万円も高い査定価格をだしてもらえました。

イエウールはクレームに厳しい会社なので、不動産業者からしつこい営業電話がかかってくることはありません。

物件情報を入力するだけの簡単手続きで、すぐに売却相場が分かる手軽さも好評です。