不動産売却すると、売却益に対して税金が課せられます。

せっかく大切な資産である不動産を売却して得たお金が、税金で減ってしまうのは不本意ではないでしょうか。

国のルールだから仕方ないと諦めている人もいるかもしれませんが、いくつか節税する方法がありますので確認しておきましょう。

この記事では、「不動産売却時の4つの税金対策」について紹介していきます。

不動産売却で節税できる税金は不動産譲渡所得税

不動産売却で節税できる税金は不動産譲渡所得税です。

不動産譲渡所得税とは、マンションや土地などを売却したときの利益に対して課税される税金で、以下の計算式で求めます。

不動産売却では、不動産譲渡所得税以外にも印紙税や登録免許税がかかりますが、この2つは金額が決まっているため節税することはできません。

不動産売却時の節税におけるポイントは、不動産譲渡所得税をいかに減らせるかということです。

マンションを売却したときにかかる税金について詳しく知りたい人は、下記の記事も合わせてご覧ください。

マンション売却でかかる税金はいくら?【計算方法と減価償却について】

マンション売却でかかる税金はいくらなのか、計算方法をわかりやすく解説しています。減価償却のやり方から具体的なシミュレーション例、知っておかないと損をする税制優遇についても紹介していますので、ぜひ参考にしてください。

では、不動産譲渡所得税を減らすためにできる税金対策を紹介していきます。

税金対策1.保有期間が5年を超えてから売却する

不動産の所有期間が5年を超えてから売却すれば、不動産譲渡所得税を減らすことができます。

不動産を所有していた期間が5年を超えるかどうかで、不動産売却益に対して掛ける税率が異なるからです。

譲渡した年の1月1日の所有期間が5年を超えている場合を長期譲渡所得、5年以内の場合を短期譲渡所得といい、それぞれの税率は以下のとおりになります。

なお、平成25年から平成49年まで東日本大震災に伴う復興特別所得税として、所得税の2.1%が増税されており、下表は復興増税込みの税率になっています。

| 所有期間 | 税率(所得税) | 税率(住民税) | 合計税率(譲渡税) | |

|---|---|---|---|---|

| 長期譲渡所得 | 5年超 | 15.315% | 5% | 20.315% |

| 短期譲渡所得 | 5年以内 | 30.63% | 9% | 39.63% |

所得税と住民税はセットで課税されるため、長期譲渡所得の税率は20.315%、短期譲渡所得の税率は39.63%ということになります。

5年経過してから売却すれば譲渡所得税が半分になる

売却する不動産の所有期間が5年を超えるかどうかによって、譲渡所得税は大きく異なります。

所有期間が1年や2年なら仕方ありませんが、もうすぐで5年になるような場合には、売却時期を遅らせたほうが良いかもしれません。

たとえば平成21年11月1日に購入した不動産を売却する場合、平成27年1月1日が譲渡所得の税率を左右する日となります。

- 平成27年1月1日より前に売却…短期譲渡所得

- 平成27年1月1日以降に売却…長期譲渡所得

短期譲渡所得と長期譲渡所得の税額の差

譲渡所得が1,000万円だったと仮定して、短期譲渡所得と長期譲渡所得それぞれの税額を計算すると、以下のようになります。

| 短期譲渡所得 | 1,000万円×39.63%=3,963,000円 |

|---|---|

| 長期譲渡所得 | 1,000万円×20.315%=2,031,500円 |

差額は1,931,500円で、その差は約2倍です。

所有期間がもうすぐで5年になるという人は、売却活動をおこなう時期は問題ありませんが、引渡しの日を5年超になるように調整しましょう。

短期譲渡所得税と長期譲渡所得税の違いは?計算方法をわかりやすく解説!

短期譲渡所得と長期譲渡所得の違いや計算方法について解説しています。具体例を用いてシュミレーションもおこなっていますので、はじめて不動産売却するという人でもわかりやすいと思います。特別控除についても紹介していますので、できるだけ節税したいという人は必見です。

税金対策2.損失が出る物件を売って不動産売却益を相殺する

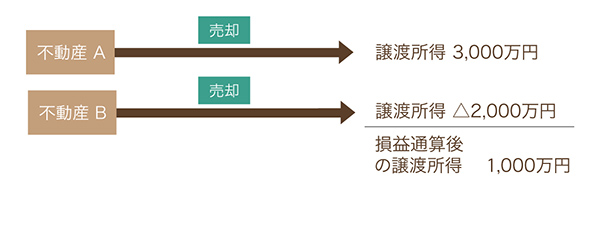

同じ年に2つ以上の土地や建物を売却して、一方では利益、他方では損失が出たときには、その利益と損失を差引計算することができます。

これを損益通算といい、損益通算を利用した節税対策は法人でもよくおこなわれています。

売主が個人の場合では、相続した不動産とマイホームの売却時期が重なるということがごく稀にあります。

もしも2つ以上の不動産を同時期に売ることになった場合には、それぞれ赤字と黒字どちらになるのか計算し、同じ年に売却したほうが良いのかどうか見極めましょう。

損失が生じる不動産の売却については、以下の記事で詳しく解説していますので合わせてご覧ください。

マンションの売却損はどこまで相殺できる?還付を受けて所得税を0円に

マンションの売却損はどこまで相殺できる?還付を受けて所得税を0円にする方法を紹介しています。確定申告時に特例の適用申請をしておかないと、何百万円と損をする可能性がありますので注意しましょう。

税金対策3.取得費を明確にする

不動産譲渡所得税を計算するうえで、取得費が明確かどうかは非常に重要なポイントです。

取得費とは、土地や建物を取得するためにかかった金額に設備費やリフォームなどの改良費を加えた金額のことで、取得費が分からない場合には概算取得費を利用します。

概算取得費は「売却代金×5%」なのですが、何十年も前に購入した土地を売却するという場合を除き、本来の取得費よりも少なくなってしまうケースがほとんどです。

取得費として譲渡収入から差し引ける金額が減ってしまえば、当然ながら譲渡所得税は高くなります。

節税とは少し違うかもしれませんが、他の方法でどれだけ節税しても、取得費が分からなければ税負担は大きくなってしまいます。

取得費を明確にしておくことは、譲渡所得税を安く抑えるために欠かせません。

購入時の売買契約書を紛失してしまい、取得費が分からないという人は、下記の記事も合わせてご覧ください。

この記事では、不動産売買契約書を紛失していたときの対応方法について紹介しています。売買契約書が無い場合、住宅ローンの借り換えや不動産売却時の確定申告で不利益を被る可能性がありますので、再発行できるよう努力することが重要です。

税金対策4.「3,000万円の特別控除の特例」を利用する

不動産譲渡所得税は、3,000万円の特別控除の特例を利用することで節税できます。

3,000万円の特別控除の特例は、マイホームを売却したときに生じた利益を3,000万円までなかったことにしてくれる特例で、マイホームの売却であれば所有期間や買換えの有無にかかわらず適用を受けられます。

3,000万円の特別控除の特例の適用を受ければ、譲渡所得税がかかる人はほとんどいないと言って良いでしょう。

もしもマイホームを売却した利益から3,000万円を控除してもなお、利益が残る場合には当然その利益には譲渡税が課税されるのですが、所有期間が10年を超えていれば通常より税率が低くなります。

これを軽減税率といい、マイホームを売ったときの軽減税率は以下のとおりです。

課税長期譲渡所得金額(=A) 税額 6,000万円以下 A×10% 6,000万円超 (A-6,000万円)×15%+60万円

3,000万円の特別控除の特例と軽減税率を利用すれば、大きな節税効果が見込めるということです。

逆に、知らないまま確定申告してしまえば、何十万円と損をしてしまうでしょう。

売主自身で適用される特例について勉強しておくことが大切

適用できる特例をスルーしていたら税務署が教えてくれるのでは、と思われるかもしれませんが、税務署の人はそこまでチェックしていません。

もちろん聞いたことには答えてくれますが、売主自身が3,000万円の特別控除の特例を知らなければ、そのままスルーされてしまうということです。

マンション売却時に使える特例について詳しく知りたい人は、下記の記事も合わせてご覧ください。

この記事では、マンションを売却したときに控除が受けられる特例や減税についてまとめました。マイホーム売却時に使える「居住用財産を譲渡した場合の3 000万円の特別控除の特例」や「居住用財産の買換え特例」など、これらを知っておくことで確定申告が正しくおこなえます。

管理人からの一言「節税対策をして賢く不動産売却しよう」

せっかく不動産売却しても、税金で多く持っていかれてしまえば、手元に残るお金は少なくなってしまいます。

しっかりと節税対策をして、賢く不動産売却しましょう。

イエウールで一括査定したら310万も高くなった

管理人がイエウールで自宅マンションを一括査定したところ、街の不動産会社より310万円も高い査定価格をだしてもらえました。

イエウールはクレームに厳しい会社なので、不動産業者からしつこい営業電話がかかってくることはありません。

物件情報を入力するだけの簡単手続きで、すぐに売却相場が分かる手軽さも好評です。