結論から言いますと、マンションを売却したら利益が出たかどうかに関係なく確定申告するべきです。

譲渡所得(利益)があった場合は申告が義務付けられていますし、譲渡損失(赤字)だった場合でも給与など他の所得と損益通算できるので節税になります。

- 利益があった人は確定申告をする義務がある

- 確定申告時に特例の申請をすれば納税額を減らせる

- 赤字だった人も損益通算できるのでやった方がいい

- 確定申告が不要なのは譲渡所得が38万円以下だった人だけ

税制について知らないがゆえに、税金を納めすぎて損をしている人が多く見受けられます。

やり方がわかれば確定申告はそれほど難しくありませんので、この記事を参考にしながら申告書類を完成させましょう。

つまずく人が多いであろう申告書の書き方については、画像付きでわかりやすく解説していきます。

マンションを売却したら確定申告をするべき?その理由は?

繰り返しになりますが、マンションを売却したら利益が出たかどうかに関係なく確定申告をおこなってください。

利益に関係なく確定申告するべき理由は、以下のとおりです。

譲渡所得があった場合

申告漏れがあった場合、無申告者として税務署からお尋ねがくる。

譲渡損失があった場合

(確定申告で特例の利用を申請しておかないと適用されない)

それぞれ詳しく解説していきますので、参考にしてください。

譲渡所得があったら申告は義務!怠るとペナルティの対象になる

マンションを売却して譲渡所得があった場合、確定申告をおこなうことは義務になります。

申告漏れがあると無申告者となってしまい、税務署からお尋ねがきてしまいますので注意してください。

後から修正申告や期限後申告などの手続きをしたとしても、追徴課税として無申告加算税や延滞税などのペナルティも課せられてしまいます。

期限後申告をしたり、所得金額の決定を受けたりすると、申告等によって納める税金のほかに無申告加算税が課されます。

また、この場合は、納付の日までの延滞税を併せて納付する必要があります。

引用元: 確定申告を忘れたとき|国税庁

正しく確定申告して、無駄な税金を払うことのないようにしましょう。

勘違いに注意!特例を受けてマイナスになっても申告義務は免れない

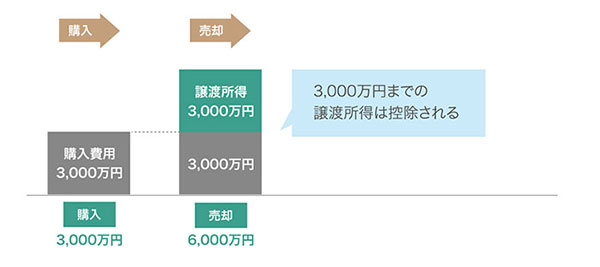

マンション売却で生じた譲渡所得を3,000万円までなかったことにできる、3,000万円の特別控除という制度があります。

3,000万円の特別控除は自動的に適用されるわけではなく、譲渡所得を確定申告したうえで申請できる特例となっています。

そのため特例によって譲渡所得がなくなるとしても、確定申告をおこなう義務は免れませんので注意してください。

マンション売却において3,000万円の特別控除は絶対に知っておいた方がよい税制なので、まだ知らない人は下記の記事も合わせてご覧ください。

3,000万円特別控除の条件や必要書類について初心者にもわかりやすく解説

3,000万円特別控除を初心者にもわかりやすく解説しています。適用条件や確定申告の必要書類、相続した住宅や空き家の場合はどうなるのかについても詳しく紹介していますので参考にしてください。ただし住宅ローン控除のほうがお得になるケースもありますので注意が必要です。

譲渡損失が生じた人も確定申告をすれば節税になる

譲渡損失が生じた人、つまりマンション売却で損をした人も、所得税の還付を受けるために確定申告をおこないましょう。

マンション売却で損益があった場合に利用できる以下の特例は、確定申告をおこなうことが適用の条件となっているからです。

これらの特例を受けると、発生してしまった売却損を不動産以外の所得、いわゆる給料所得などから差し引いてもらうことができます。(損益通算)

利用できる特例をスルーしてしまうと何百万円も損をすることになりますので、確定申告してしっかりと節税しましょう。

所得税の還付を受けられる特例について詳しく知りたい人は、下記の記事も合わせてご覧ください。

マンションの売却損はどこまで相殺できる?還付を受けて所得税を0円に

マンションの売却損はどこまで相殺できる?還付を受けて所得税を0円にする方法を紹介しています。確定申告時に特例の適用申請をしておかないと、何百万円と損をする可能性がありますので注意しましょう。

自分がどっちか分からない!?赤字か黒字か計算する方法

マンションを売却したら利益に関係なく確定申告をした方がよいと解説しましたが、そもそも譲渡所得の計算方法がわからないという人もいると思います。

どちらにせよ確定申告は必要ですが、黒字なのか赤字なのかによって申告方法が異なりますので、あらかじめ計算して明確にしておきましょう。

譲渡所得の計算式

取得費は、マンションを購入したときの金額のことです。

経費は、売却にかかった費用のことで、不動産業界では譲渡費用といいます。

何を経費として算入できるかは、国税庁のホームページの以下の記載を参考にしてください。

(1) 土地や建物を売るために支払った仲介手数料

(2) 印紙税で売主が負担したもの

(3) 貸家を売るため、借家人に家屋を明け渡してもらうときに支払う立退料

(4) 土地などを売るためにその上の建物を取り壊したときの取壊し費用とその建物の損失額

(5) 既に売買契約を締結している資産を更に有利な条件で売るために支払った違約金

これは、土地などを売る契約をした後、その土地などをより高い価額で他に売却するために既契約者との契約解除に伴い支出した違約金のことです。

(6) 借地権を売るときに地主の承諾をもらうために支払った名義書換料など引用元: 譲渡費用となるもの|国税庁

わかりやすく簡潔にまとめると、以下のとおりになります。

- 仲介手数料

- 印紙税

- 立退料

- 違約金

- 名義書換料

支払ったことがわかる領収書などは、確定申告時に必要になりますので大切に保管しておきましょう。

譲渡所得の計算については、下記の記事でも詳しく解説していますので合わせてご覧ください。

マンション売却でかかる税金はいくら?【計算方法と減価償却について】

マンション売却でかかる税金はいくらなのか、計算方法をわかりやすく解説しています。減価償却のやり方から具体的なシミュレーション例、知っておかないと損をする税制優遇についても紹介していますので、ぜひ参考にしてください。

確定申告の要否まとめ

ここまでの話を一度まとめると、売却価格から取得費と経費を差し引いて譲渡所得が生じるのであれば、確定申告は必須です。

譲渡損失になる場合は義務ではありませんが、特例を利用するために確定申告をした方がお得になります。

どちらにせよ、マンションを売却したら確定申告をするべきでしょう。

では、確定申告をおこなうのに何が必要なのかについて解説していきます。

マンション売却後の確定申告に必要な書類リスト

マンション売却後の確定申告に必要な書類は、次のとおりです。

- マイナンバーカード

- 各種健康保険証、もしくは運転免許証などの本人確認書類

- 売却したときの売買契約書など

- 売却するときにかかった費用の領収書

- 売却した物件を購入したときの売買契約書

- 売却した物件を購入したときにかかった費用の領収書

購入時の売買契約書や領収書は、収入金額を証明するのに必要です。

紛失してしまった人は売却代金×5%が取得費になるため、税金を多く支払わなければいけなくなる可能性があります。

下記の記事で、売買契約書を紛失した場合の対処法について解説していますので、合わせてご覧ください。

この記事では、不動産売買契約書を紛失していたときの対応方法について紹介しています。売買契約書が無い場合、住宅ローンの借り換えや不動産売却時の確定申告で不利益を被る可能性がありますので、再発行できるよう努力することが重要です。

条件に応じてプラスで必要になる書類がある

マンションを売却して特別控除を受けた場合は、先ほどの書類と合わせて次のような書類提出も必要になります。

マンションを買い換えた場合

購入した物件にかかったローンの借入先や借入残高が確認できる書類

住宅ローンが残っていたマンションをローン残高よりも下回る額で売却した場合

売却した物件のローン残高や借入先が確認できる書類

申告時期になったらすぐに書類を提出できるように、あらかじめ用意しておくとスムーズです。

2月16日から3月15日が申告時期!書類を揃えて提出しよう

確定申告をおこなう時期は、不動産を売却した翌年の2月16日から3月15日です。

ただし以下の記載からもわかるとおり、今回に限り4月16日まで延長となっています。

国税庁は27日、新型コロナウイルスの感染拡大を受けて所得税の確定申告の期間を1カ月延長し、4月16日までにすると発表した。

引用元: 確定申告の延長 – 日本経済新聞 電子版

期限を過ぎてから確定申告をしてしまうと、延滞税として最高14.6%が合わせて必要になったり、状況によっては無申告加算税として最高20%を納付しなければなりません。

期限ギリギリになって必要書類や領収書などが揃っていない、となってしまわないように、事前にしっかり確認しておくことが大切です。

確定申告の受付は2月16日からですが、この期間の前に書類を用意したり用紙を記入したりすることはできます。

年が明けたら早々に準備をはじめておき、余裕を持って確定申告書を提出できるようにしておきましょう。

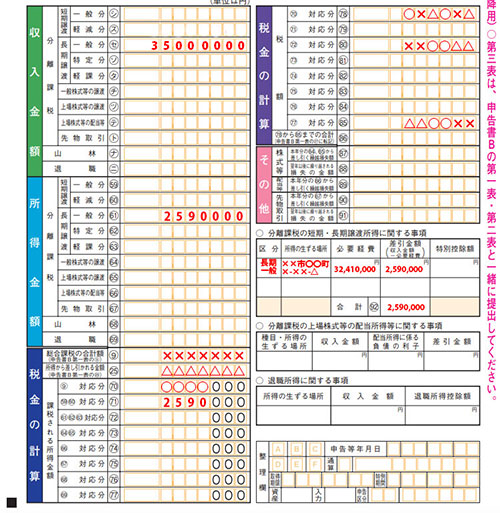

【確定申告書・所得の内訳書の書き方】記載例を用いてわかりやすく解説!

確定申告をしなければならないといっても、書き方が分からないという人がほとんどだと思います。

売却益がある場合と、売却損があった場合では、書き方が違いますので注意してください。

ここでは、売却益があった場合の書き方を説明していきます。

参考事例があったほうが分かりやすいと思いますので、前提条件を以下のように設定します。

| 譲渡価額(売却代金) | 3,000万円 |

|---|---|

| 土地の購入金額 | 2,000万円 |

| 家屋の購入金額 | 1,500万円 |

| 仲介手数料 | 100万円 |

| 所有年数 | 8年(長期) |

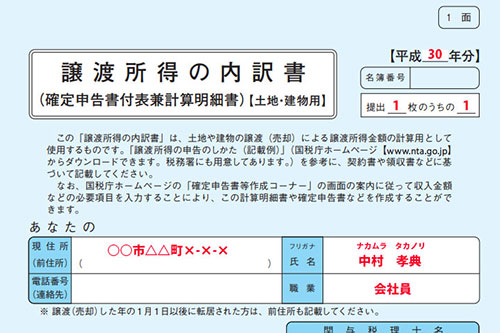

譲渡所得の内訳書

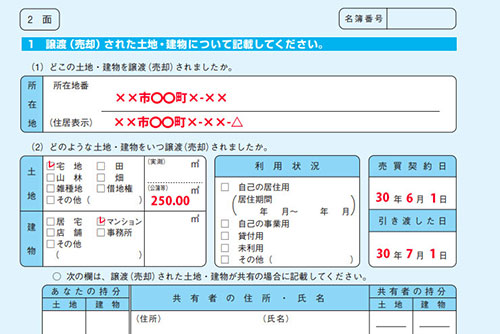

まずは確定申告書と一緒に提出する、譲渡所得の内訳書の書き方についてです。

1枚目の右上に、提出する年と枚数を記入してください。

その下に現在の住所と氏名、職業を記入します。

次に、売却したマンションの所在地と、土地と建物のそれぞれの用途を選んでレ点をします。

売買契約日と引き渡した日については、時間が経っていると曖昧になってしまうと思いますが、売買契約書などを見ながら正確に記入しましょう。

買主の情報や譲渡価額、代金の受領状況について書く欄があります。

代金については、売買契約時に手付金、引き渡しのときに残金を受け取るのが一般的です。

受け取った日と金額をそれぞれ記入してください。

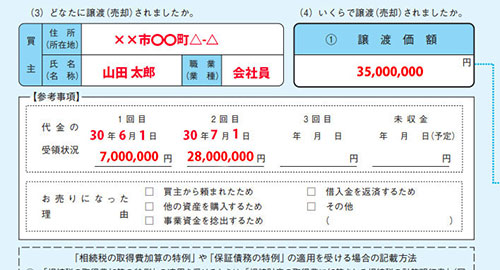

次に、売却した不動産を購入したときの代金について記載していきます。

購入時の売買契約書などを参考にしてください。

そして建物の代金については、減価償却をおこなう必要がありますので計算式に当てはめながら算出します。

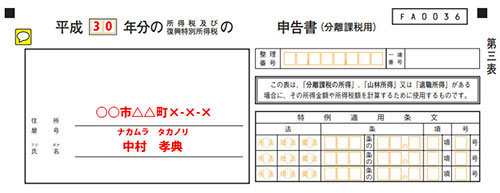

次の項目は、売却するためにかかった必要経費についてです。

仲介手数料や収入印紙代以外にもかかったものがあれば、記載してください。

収入金額には売却代金、必要経費には「取得費+譲渡費用」を当てはめ、算出したものが譲渡所得金額になります。

ここで算出した譲渡所得金額に対して、所得税が課せられます。

これで所得の内訳書は完成です。

次に、確定申告書の書き方について紹介していきます。

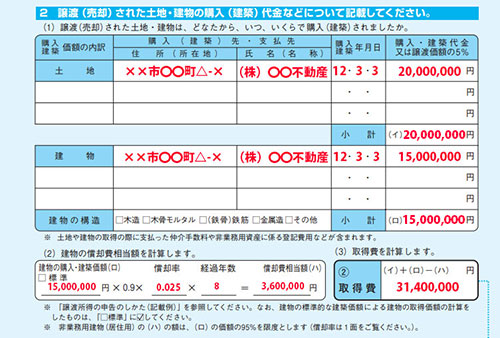

確定申告書B 第三表(分離課税用)

申告書にはAとBがありますが、不動産売却をしたときは確定申告書Bを使います。

また確定申告書B第一表、第二表とあわせて、申告書第三表(分離課税用)を記入する必要がありますので注意してください。

ここでは、申告書第三表の記載例を紹介していきます。

まずは、住所と氏名を記入します。

適用を受けたい特例があれば、「特例適用条文」の欄に記入してください。

収入金額の長期譲渡・一般分の箇所に、マンションの売却代金を記入します。

所得金額の欄には、上記で算出した譲渡所得金額を当てはめてください。

総合課税の合計額は、給与などの収入金額のことです。

申告書B第一表で記載したものを書き写しましょう。

「分離課税の長期・短期譲渡所得に関する事項」にも、内容に沿って記載していきます。

これで確定申告書B第三表(分離課税用)は、完成です。

必要書類をすべて揃えて、税務署に提出してください。

パソコン操作に慣れている人はe-taxで申告すれば混雑知らず!

税務署にわざわざ行かなくても、スマホで確定申告や納税がおこなえるe-Taxというシステムがあります。

忙しくて税務署にいけない人などは、利用するとよいでしょう。

ただし、電子証明書の取得や、ICカードリーダライタなどの購入が必要になるので意外と面倒です。

e-Taxで申告する手順

まず、自宅のパソコンを使って国税庁のホームページから確定申告書を作成するページ「確定申告書等作成コーナー- 国税庁」にアクセスします。

確定申告書作成コーナーのトップ画面に移行しますので、ここで「申告書・決算書 収支内訳書等 作成開始」のボタンをクリックすると次のような画面が表示されます。

ここで書面提出を選択して次に進みます。

事前準備のチェック項目が出てくるので、パソコンの環境が整っているか、プリンターは使えるかなどの確認ポイントに問題がなければすべてチェックを入れていきましょう。

事前準備が終わると、作成内容の内訳項目がいくつかでてきます。

次のような画面が出てきますので、所得税の確定申告書作成コーナーのボタンを選択していきます。

不動産は給料や年金などの所得とは分離されますので、次の画面では給料、年金以外の所得のあるほうのボタンをクリックしてください。

「申告書の作成をはじめる前に」という項目の画面に移行します。

ここで「提出方法選択」の部分は、確定申告書等を印刷して税務署に提出するを選択し、生年月日を半角で入力していきましょう。

申告の種類の項目はチェックしなくても大丈夫です。

入力が完了したら次に進んでください。次の画面では具体的な金額を入力していきます。

ここでは分離課税の所得の「土地建物等の譲渡所得」の入力するというボタンをクリックしていきます。

ここから先は各自条件が異なるので、あなたの内容にそった情報を入力を進めてください。

この先の入力方法の流れは「申告書及び内訳書等を作成する場合の入力の流れ-国税庁」に詳しい記載がありますので、そちらも合わせて参考にしてください。

作成した確定申告書は税務署に直接提出することもできますし、郵送で送ることもできます。

もしも分からないことがあれば、サポートセンターに電話すると操作方法や入力方法などを教えてもらえるので問い合わせてみてください。

サポートセンター0570-015-901

不安なら税務署に行くのもおすすめ!無料セミナーも開催している

自分一人ではやり方がわからなかったりプリンターやパソコンがなかったりする場合は、必要書類を持って税務署に行き、確定申告書を作成しましょう。

税務署の職員さんに確定申告書の書き方を教えてもらうこともできますし、確定申告の時期が近づくと無料セミナーが開催されます。

税理士さんに無料で相談できる日もあるため、希望する場合は各自治体の税務署や市役所のホームページをこまめにチェックしておきましょう。

ただし確定申告の時期になると税務署は大変混雑するので、時期をずらして少し早めにいくことをおすすめします。

税理士に任せるという手もある!すべて丸投げできるから楽チン

税理士と聞くと、会社を経営している社長さんが利用するイメージが強いかと思いますが、個人でもサービスを受けられます。

税理士に依頼すると報酬として数万円ほどの費用がかかりますが、すべてを一任することができますし、何よりプロですからミスがないうえに的確なアドバイスがもらえます。

「書類が足りていないけど用意しておくべき?」「こんな時どうしたらいいの?」など。

分からないことだらけの確定申告を数万円で丸投げできるのは、思いのほかリーズナブルなのかもしれません。

自分で確定申告をおこなう時間と手間をなくすために、お金を払って税理士さんを利用する人もいます。

管理人からの一言「マンション売却と確定申告はワンセットと覚えておこう」

マンション売却によって利益が生じなければ、確定申告をする義務はありません。

しかし損益があった場合でも、確定申告をすることで税制優遇を受けられるメリットがあります。

つまり、譲渡所得があったかどうかに関係なく確定申告はした方が良いということです。

マンション売却と確定申告はセットだと覚えておきましょう。

最後に、おさらいとしてマンション売却時の確定申告についてまとめておきます。

- 譲渡所得が38万円以上ある人は義務なので必ず確定申告すること

- 売却損があった人は還付を受けるために確定申告するべき

- 申告時期は売却した翌年の2月16日〜3月15日

- 売却と購入にかかった費用の領収書はとっておく

- 売買契約書は購入時と売却時のどちらも必要

イエウールで一括査定したら310万も高くなった

管理人がイエウールで自宅マンションを一括査定したところ、街の不動産会社より310万円も高い査定価格をだしてもらえました。

イエウールはクレームに厳しい会社なので、不動産業者からしつこい営業電話がかかってくることはありません。

物件情報を入力するだけの簡単手続きで、すぐに売却相場が分かる手軽さも好評です。