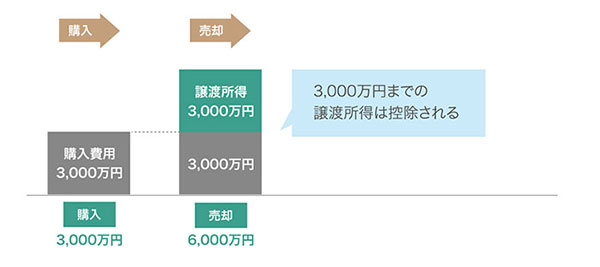

居住用財産の3,000万円特別控除とは、マイホームを売却したときに生じた利益に対して課せられる譲渡所得税を抑えられる税制支援のひとつです。

最高3,000万円まで控除してもらうことができ、数百万円の税金が免除される節税効果の高い制度になります。

譲渡所得は、売却価格から取得費と譲渡費用を差し引いた金額を指します。

3,000万円特別控除の適用後に減らせる税額について、譲渡所得ごとにまとめましたので参考にしてください。

| 譲渡所得 | 適用前の税額 | 適用後の税額 |

|---|---|---|

| 1,000万円 | 約200〜390万円 | 0円 |

| 2,000万円 | 約400〜780万円 | 0円 |

| 3,000万円 | 約600〜1,170万円 | 0円 |

| 5,000万円 | 約1,000〜1,950万円 | 約400〜780万円 |

| 8,000万円 | 約1,600〜3,120万円 | 約1,000〜1,950万円 |

ただし3,000万円特別控除には適用要件があるうえ、確定申告等の手続きをおこなう必要があります。

- 3,000万円控除を利用すると譲渡所得3,000万円まで税金はかからない

- 譲渡所得が3,000万円の人が節税できる金額は約600〜1,170万円

- マイホームであることが適用要件

- 適用を受けるためには確定申告が必要

当記事で紹介する3,000万円特別控除の要件や申請方法を確認し、税制優遇制度による節税対策に役立ててください。

3,000万円特別控除とはどんな特例?

3,000万円特別控除とは、住んでいた家が購入時より高く売れたとしても、利益(譲渡所得)の3,000万円までを非課税にしてくれる特例です。

正式名称は、「居住用財産を譲渡した場合の3,000万円特別控除の特例」といいます。

不動産売却で3,000万円以上の譲渡所得が生じることは稀です。

3,000万円特別控除の適用を受ければ、譲渡所得税が課せられることはほとんどないと思って良いでしょう。

もしも適用を受けても譲渡所得が残る場合は、当然ながらその利益に対して譲渡税が課せられます。

所有期間が10年を超えていれば、通常より税率が低くなる「軽減税率の特例」も合わせて利用できますのでチェックしてください。

マンション売却時にかかる譲渡所得税について詳しく知りたい人は、下記の記事も合わせてご覧ください。

短期譲渡所得税と長期譲渡所得税の違いは?計算方法をわかりやすく解説!

短期譲渡所得と長期譲渡所得の違いや計算方法について解説しています。具体例を用いてシュミレーションもおこなっていますので、はじめて不動産売却するという人でもわかりやすいと思います。特別控除についても紹介していますので、できるだけ節税したいという人は必見です。

3,000万円特別控除を適用してもらうための条件

3,000万円特別控除の適用が受けることができれば、ほとんどの場合、譲渡所得税はかかりません。

ただし3,000万円特別控除の適用を受けるためには、以下の要件を満たす必要があります。

- 居住していた不動産の売却であること

- 住まなくなった日から3年を経過する日の属する年の12月31日までに売却すること

- 「3,000万円特別控除」「買換えの特例」「繰越控除」の適用を3年間受けていないこと

- 売主と買主が親子や夫婦など特別な関係でないこと

3,000万円特別控除が適用されるかどうかの最大のポイントは、居住していた不動産の売却であるかという点です。

ただし相続した不動産の売却であれば、「被相続人の居住用財産(空き家)を売ったときの特例」の適用を受けることができます。

3,000万円特別控除と同様、譲渡所得から最高3,000万円まで控除できる特例です。

以下の記事で詳しく解説していますので、相続した不動産を売却する人は合わせてご覧ください。

空き家の売却で損をしないためのポイント|税制優遇を利用して賢く売ろう

空き家の売却で利用できる特例や有利に売る方法について解説しています。特別控除などの税制優遇について知っておかないと、何百万円も損をするかもしれません。相続した空き家の処分で困っている場合など、売りたいけどどうすれば良いか分からない人は参考にしてください。

相続財産や空き家を売却したときに受けられる特例の適用要件

相続した不動産や空き家を売却するときに譲渡所得から3,000万円控除してもらうためには、以下の要件を満たす必要があります。

- 相続が発生する直前まで被相続人が住んでいたこと

- 相続する権利を持っている者であること

- 相続が発生した日から3年目の12月31日までに売ること

- 他の特例を受けていないこと

- 売却代金が1億円以下であること

- 売主と買主が、親子や夫婦など特別な関係でないこと

相続した不動産は取得費が分からないケースが多く、譲渡税が高額になる傾向にあるため、3,000万円特別控除の適用を受けられるかどうかは重要です。

この特例は令和5年12月31日までに売却した不動産が適用対象となっています。

誰も住んでおらず、相続した不動産が空き家のままになっている場合は早めに売却したほうが良いでしょう。

相続した家屋を取り壊して更地にした場合であっても、適用期間内であれば控除を受けられます。

ただし駐車場などにして収益を得た場合は、適用を受けられませんので注意してください。

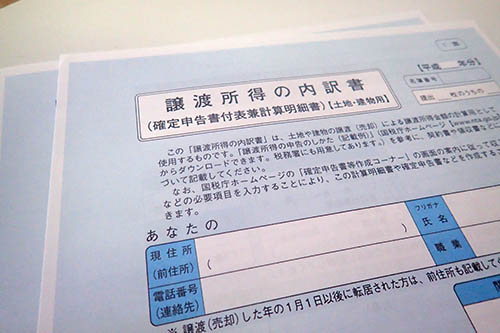

確定申告をするときの必要書類は「譲渡所得の内訳書」

3,000万円特別控除の適用を受けるために必要な添付書類は、「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】」です。

確定申告書Bや売買契約書などの基本的な必要書類と合わせて、税務署に提出してください。

- 確定申告書B

- 譲渡所得の内訳書(特例の適用を受ける場合)

- マイナンバーカード

- 各種健康保険証、もしくは運転免許証などの本人確認書類

- 売却したときの売買契約書など

- 売却するときにかかった費用の領収書

- 売却した物件を購入したときの売買契約書

- 売却した物件を購入したときにかかった費用の領収書

売却益が3,000万円以上かつ所有期間が10年を超えており、軽減税率の特例も利用したい場合は登記事項証明書も用意する必要がありますので覚えておきましょう。

譲渡所得の内訳書の記入方法や確定申告の時期については、以下の記事で詳しく解説していますので合わせてご覧ください。

マンション売却後は確定申告をするべき?必要書類から書き方まで徹底ガイド

マンション売却後に確定申告をするべきか迷っている人必見!譲渡所得がないからといって不要だと決め付けると損をしてしまいます。申告書の書き方については、初めての人でもわかりやすいように画像つきで解説しています。

住民票が別の場所にある場合に必要な書類

住民票に記載されている住所と売却した物件の所在地が売買契約締結日の前日において異なる場合は、下記の書類を用意しておかなければなりません。

- 戸籍の附票の写し(自宅を譲渡した日から2ヶ月を経過した後に交付されたもの)

- 売主が売買契約時に売却した家に住んでいなかった事情の詳細を記載した書類

- 売主が売却した家に住んでいたことを証明する書類

売主が住んでいたことを証明する書類については、電気やガス、水道、電話などの公共料金の支払い状況が分かるものを用意し、説明してください。

自宅に届いた手紙やはがき類、近所の人の証言などを元に証明書類を作成して申告することもできます。

共有名義の不動産を売却した場合は3,000万円特別控除がダブルになる

夫と妻で建物と土地をそれぞれ2分の1ずつ所有しているなど、共有名義になっている場合には、夫と妻それぞれの譲渡所得に対して3,000万円特別控除の適用が受けられます。

つまり共有名義の不動産を売却した場合、一つの物件に対して合計6,000万円まで控除してもらえるということです。

夫婦それぞれ確定申告をして、控除の適用を受けましょう。

ただし、3,000万円特別控除は家屋を中心に考えられています。

夫が土地、妻が建物、という分け方で所有していた場合は、夫婦合わせて3,000万円が限度額になりますので注意してください。

3,000万円特別控除を利用するときの注意点

3,000万円特別控除を利用するときには、以下の注意点に気をつけましょう。

- 適用のために住民票を移すと脱税行為になる

- 住宅ローン控除とは併用できない

適用のために住民票を移すと脱税行為になる

3,000万円特別控除を受けるためだけに住民票を移し、居住していたかのように偽ると、悪質な脱税行為として本来の税金のほかに、重加算税というペナルティを受けることになります。

「3,000万円特別控除の適用を受けるために売却する前に住んでいたことにしよう」という悪知恵が働いたとしても、実行するべきではありません。

実際のところ、特例適用目的で住んだかどうかは分からないケースもあります。

しかし脱税をしてまで適用を受けるのが本当に賢明なのか、しっかりと考えましょう。

住宅ローン控除とは併用できない

3,000万円特別控除を受けた場合、住宅ローン控除は受けられなくなりますので注意してください。

後から「住宅ローン控除のほうが控除額が大きかった」と後悔しても、確定申告後であれば手遅れです。

税務署の人は、聞いたことについては答えてくれますが、自発的に何かを教えてくれることはありません。

3,000万円特別控除よりも住宅ローン控除のほうが控除額が大きかったとしても、そこまでチェックしていないため、そのまま受理されてしまうということです。

どちらを選んだほうが良いのかについて解説していきますので、売主自身で判断して確定申告しましょう。

住宅ローン控除や買換え特例のほうがお得になるケースがある

3,000万円特別控除と買換え特例、住宅ローン控除は、どれか一つしか適用を受けることができません。

具体例を用いて、どの特例を選ぶのが一番お得なのか紹介していきますので、参考にしてください。

「3,000万円特別控除」を利用した場合

今回は以下の条件で、3,000万円特別控除の適用を受けた場合の譲渡税を計算していきます。

- 基本条件

-

- 相続した家を5,000万円で売却

- 取得費は不明

- 売却にかかった費用は200万円

- 譲渡所得を計算…5,000万円-(5,000万円×5%+200万円)=4,550万円

- 3,000万円特別控除を適用…4,550万円-3,000万円=1,550万円

- 軽減税率を適用して譲渡税を計算…1,550万円×14.21%=220万円

売却後、新居を購入する予定がない人は3,000万円特別控除の一択になります。

買い換える予定がある人は、「買い替え特例」と「住宅ローン控除」のどちらがお得か比較していきましょう。

「買換え特例」を利用した場合

- 譲渡収入…5,000万円-3,500万円=1,500万円

- 必要経費…(5,000万円×5%+200万円)×1,500万円/5,000万円=135万円

- 買換え特例適用後の譲渡所得…1,500万円-135万円=1,365万円

- 譲渡税…1,365万円×20.315%=277万円

今回のケースでは、3,000万円特別控除を適用した場合が220万円、買換え特例を適用した場合が277万円なので、3,000万円特別控除のほうがお得ということになります。

こちらで紹介したケースを鵜呑みにせず、必ず自分の場合に置き換えて計算してみてください。

買換え特例は、購入した家を売却したときにさかのぼって課税される仕組みになっています。

買換えた後に売る予定がなく、ずっと住み続けるのであれば税金は一切かからないということです。

「住宅ローン控除」を利用した場合

住宅ローン控除は、毎年の所得税から「住宅ローンの年末残高×1%」を控除できる特例です。

3,500万円の住宅を頭金500万円で購入したと仮定した場合、控除額は「3,000万円×1%=30万円」になります。

住宅ローン控除の年間最大控除額は30万円、控除期間は10年のため、合計で最大300万円の税金を減らすことができるということです。

ただし住宅ローン控除は所得税を減らすことができる特例なので、毎年の所得税が15万円だった場合、最大控除額が30万円だったとしても控除合計額は150万円になります。

それぞれのケースによってどれがお得かは異なるため、地域ごとに設置されている国税庁の「税についての相談窓口」に電話して聞いてみると良いでしょう。

3,000万円特別控除のよくある疑問

- 賃貸にした場合でも利用できる?

- 住んでいた家を賃貸にしていたとしても、3,000万円特別控除の適用を受けることができます。

ただし、以下の要件をクリアする必要がありますので注意してください。

- 住まなくなった日から3年を経過する日の属する年の12月31日までに売却すること

- 更地にして駐車場などに利用していないこと

- 単身赴任していた場合でも利用できる?

- 単身赴任によって別の場所に居住していた場合であっても、3,000万円特別控除の適用を受けることができます。

転勤などで所有者本人が居住していなくても、妻子が居住している家は本人も居住している家として取り扱われるためです。

ただしこの場合も、3年以内に売却しなければならない等の要件を満たす必要があります。

- 敷地の一部を売却した場合でも適用される?

- 敷地の一部を売却したような場合には、3,000万円特別控除は適用されません。

なぜなら3,000万円特別控除は、家屋を中心として考えられている特例だからです。

ただし土地を売却するために居住用の家屋を取り壊す必要があった場合は、適用を受けることができます。

管理人からの一言「3,000万円特別控除を利用するかどうかは慎重に決める」

3,000万円特別控除の適用を受けると、税金を大幅に抑えることができます。

どのような特例なのか、適用を受けることはできるのか、しっかりと把握しておきましょう。

またマンションを売ったときにかかる税金は、譲渡税だけではありません。

他にどんな税金がかかるのか知りたい人は、下記の記事も合わせてご覧ください。

マンション売却でかかる税金はいくら?【計算方法と減価償却について】

マンション売却でかかる税金はいくらなのか、計算方法をわかりやすく解説しています。減価償却のやり方から具体的なシミュレーション例、知っておかないと損をする税制優遇についても紹介していますので、ぜひ参考にしてください。

イエウールで一括査定したら310万も高くなった

管理人がイエウールで自宅マンションを一括査定したところ、街の不動産会社より310万円も高い査定価格をだしてもらえました。

イエウールはクレームに厳しい会社なので、不動産業者からしつこい営業電話がかかってくることはありません。

物件情報を入力するだけの簡単手続きで、すぐに売却相場が分かる手軽さも好評です。