マンションを相続した場合に相続税はいくらかかるのか、受けられる控除にはどんなものがあるのか、わからないことがあると不安ですよね。

平成27年1月1日に相続税の大幅な改正があったこともあり、なおさら心配される人も多いと思います。

この記事では、相続税の計算方法と受けられる控除について、解説していきます。

マンションにかかる相続税はいくら?

マンションを相続したときにかかる相続税は、以下の手順で計算します。

- 法定相続人を確認する

- マンションを含めた遺産総額を把握する

- 相続税を計算する

マンションの法定相続人を確認する

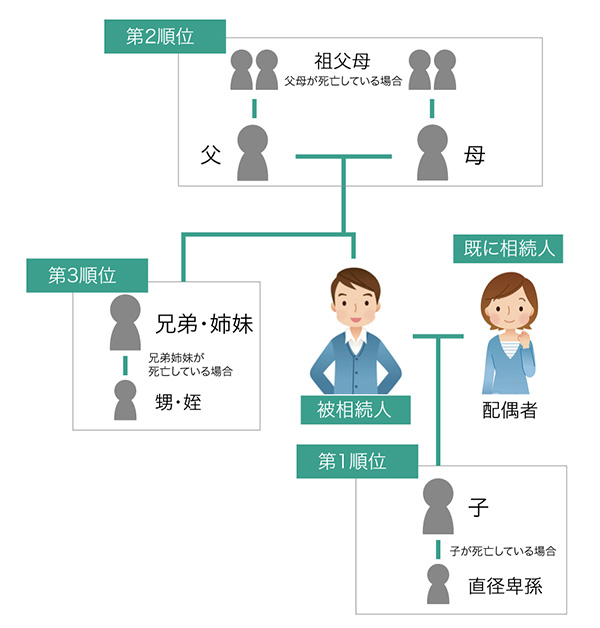

法定相続人とは、被相続人(亡くなった人)の財産を相続する権利をもっている人のことです。

相続人になれる人は決まっており、被相続人の配偶者、子、父母、兄弟・姉妹だけです。

また配偶者は必ず法定相続人になれますが、子、父母、兄弟・姉妹には相続人になる優先順位が決められています。

法定相続人には順番がある

法定相続人になれる順番は、第一順位が子、子がいなければ第二順位は父母、父母もいなければ第三順位の兄弟・姉妹が法定相続人になります。

その他の人が相続人になることは認められていませんが「代襲相続」となったケースでは異なってきます。

代襲相続とは

本来、被相続人に子がいれば子が法定相続人になるのですが、子がすでに亡くなっている場合に、その人の子供が代わって相続することを代襲相続といいます。

被相続人の子の子供、つまり孫が代わりに相続する権利を持つのです。

さらに孫が亡くなっている場合には、ひ孫と続きます。

ただし兄弟・姉妹の代襲相続は兄弟・姉妹の子供、つまり甥っ子・姪っ子までとされており、甥っ子・姪っ子の子供には相続の権利はありません。

法定相続分を確認する

法定相続人で被相続人の遺産を分けるのですが、相続人それぞれの取り分を法定相続分といいます。法定相続分は、以下のようになります。

| 子がいる場合 | 配偶者と子、それぞれ遺産を1/2ずつ |

|---|---|

| 子がいない場合 | 配偶者が遺産の2/3、父母が遺産の1/3 |

| 子も父母もいない場合 | 配偶者が遺産の3/4、兄弟・姉妹は遺産の1/4 |

子や父母、兄弟・姉妹が複数いる場合にはその人数で相続分を分配することになります。

たとえば子が2人いた場合、相続分1/2をさらに2人で割った1/4が子1人の相続分となります。

マンションを含めた遺産総額を把握する

相続が発生した際に、相続税はいくらかかるのだろう、と心配される人も多いのではないでしょうか。

反対に相続税とは無縁だと思っていたのに、実は被相続人にマンション以外の資産がたくさんあり、相続税を払うことになってしまった、という人もいます。

相続する財産の額によって納税の必要があるかどうかわかりますので、まずはマンションを含めたすべての財産を把握することから始めてください。

財産を把握するために銀行をまわる

相続税を計算してきちんと納めるためには、マンション以外のすべての財産を把握する必要があります。

もしも被相続人のお金の預け先や加入している生命保険会社がわからない場合、自力で探し出さなければなりません。

なぜなら銀行や生命保険会社は遺族からの申し出がない限り、被相続人が亡くなった事実を知らないため、「被相続人のお金を預かっていますよ」と教えてもらうことはできません。

被相続人がどこの銀行にお金を預けているのか、どこで保険に入っているのかわからない場合は、店舗をまわって確認する必要があります。

相続税がかかる財産

相続税の課税対象にはマンション以外にも、現金や預貯金、自動車、保険金、宝石などがあります。

認識漏れはなかったかどうか確認してください。

また国税庁のホームページに記載されている次の点にも、注意しなければなりません。

相続や遺贈で財産を取得した人が、被相続人の死亡前3年以内に被相続人から財産の贈与を受けている場合には、原則としてその財産の贈与された時の価額を相続財産の価額に加算します。

引用元: 相続税がかかる財産|国税庁

ようするに被相続人が亡くなる前の3年間に贈与がおこなわれた財産についても、被相続人の財産として課税されてしまうということです。

被相続人が亡くなる前の3年間でおこなわれた贈与について、全て思い出しましょう。

不動産評価額の調べ方と計算方法

マンションを資産として計算に加えるとき、購入価格ではなくて現在の評価額を算出して他の資産と合算させます。

土地と建物それぞれ分けて算出するのですが、土地評価は「路線価×マンション全体の面積×敷地権割合」で計算します。

路線価が定められていない地域にマンションがある場合は、「固定資産税×地域ごとの倍率」で計算してください。

国税庁のホームページに路線価図と倍率について書かれていますし、敷地権割合はマンションの登記簿謄本に記載されていますので確認してください。

建物の評価額は「固定資産税評価額と同額」であり、土地と建物の評価額を足したものがマンションの評価額となります。

マンションの評価額の調べ方と計算方法について詳しく知りたい場合は、下記の記事も合わせてご覧ください。

マンションの相続税評価額の調べ方と計算方法について徹底解説!

この記事では、マンションの相続税評価額の調べ方と計算方法について紹介しています。分譲マンションの固定資産税評価額を把握するためには、固定資産評価証明書と課税明細書の見方を知る必要があります。実勢価格についても解説していますので、参考にしてください。

相続税を計算する

マンションを含むすべての遺産を把握できれば、相続税を計算することができます。

相続税を計算するにあたり、基本である基礎控除の計算方法やその他の控除について知っておきましょう。

すべての人が受けられる基礎控除

相続税には基礎控除というものがあり、遺産総額から基礎控除額を差し引いて相続税の計算をします。

たとえば法定相続人が配偶者と子2人の合計3人である場合、3,000万円×600万円×3人となり、この場合の基礎控除額は4,800万円となります。

法定相続人の数が多いほど、受けられる控除額が大きくなるということですね。

小規模宅地等の特例でマンションの土地代を控除できる

小規模宅地等の特例とは、マンションの土地評価を80%減額できる制度です。

マンションの所有面積の330平方メートルまでについて、という制限はありますが、マンションの場合330平方メートルを超えることはあまりないので、特例が使える場合がほとんどです。

ただし、この特例は税務署に申告しなければ適用されません。

忘れずに申告しましょう。

小規模宅地等の特例について詳しく知りたい人は、下記の記事も合わせてご覧ください。

小規模宅地等の特例でマンションの相続税を節約する方法を徹底解説!

小規模宅地等の特例でマンションの相続税を節約する方法を解説!被相続人が経営していた会社や賃貸アパート、家なき子の取扱いについても紹介しています。適用を受けられたにもかかわらず節税のチャンスを逃してしまった、ということにならないように注意してください。

遺産総額から控除額を差し引いたものを課税税率に当てはめる

遺産総額から控除額を差し引いたものを法定相続分によりあん分し、あん分した額を課税税率に当てはめます。

課税税率については、以下のようになります。

各相続人の取得金額 税率 控除額 1,000万円以下 10% — 3,000万円以下 15% 50万円 5,000万円以下 20% 200万円 1億円以下 30% 700万円 引用元: 相続税の税率|相続税 |国税庁

遺産総額から基礎控除を差し引いて相続分であん分した額が2,500万円だった場合、2,500万円×15%-50万円=325万円となります。

この相続分で計算した相続税を一度すべて合算し、実際に相続した金額の割合に当てはめなおすことによって、相続人それぞれの相続税を算出することができます。

配偶者控除で配偶者の相続税はほとんどかからない

被相続人が生前に一生懸命働いて得た財産は本人だけの力ではなく、支え合ってきた配偶者の存在が大きいはずです。

配偶者控除によって被相続人の財産をある程度守れるので、遺産分割が成立した日の翌日から4ヶ月以内に必ず手続きをしてください。

相続税は10ヶ月以内に支払う

相続税の申告と納税は、被相続人が亡くなった日の翌日から10ヶ月以内におこないます。

法定相続人の確認やマンション以外の遺産を調べていたら、あっという間に納税期限がきてしまいます。

もしも納税の義務があったにも関わらず、10ヶ月以内に納税しなかった場合にはペナルティがありますので、必ず期限に間に合うように税務署へ相続税を納めましょう。

マンションを相続したときにどのように対応すれば良いのかについては、下記の記事で詳しく解説していますので合わせてご覧ください。

相続したマンションは売るべき?相続したときの注意点と売却方法

この記事では親のマンションを相続したときに兄弟間で揉めないための注意点や売却方法について紹介しています。マンションの登記手続きや売却にかかる税金はいくらかを知っておくことで相続税対策をすることもできます。

管理人からの一言「相続が発生したら迅速な対応が必要」

平成27年に基礎控除が4割削減されたうえに相続税率は引き上げられたため、従来だったら納める必要がなかった人にも相続税がかかる可能性があります。

そのため、自分には関係ないと高をくくっていたらいけません。

法定相続人を確認することから課税対象の財産の把握、申告できる控除がないかどうかの確認など、やることはたくさんあります。

相続が発生したら、とにかくすぐに行動に移してください。

相続したマンションを売却すると相続税が減る可能性がある

相続したマンションを売却する予定がある人は、相続税が減る可能性があります。

不動産評価額は被相続人が亡くなったときの時価で決まるため、固定資産税評価額を基に相続税を計算するのが基本です。

しかし相続したマンションを売る場合、売却価格を時価として申告することができます。

つまり、固定資産税評価額よりも売却価格が下回った場合、売却価格を時価として申告すれば相続税が減るということです。

マンションを売却する可能性がある人は、マンションがいくらで売れるのか知っておくと良いでしょう。

マンションの売却価格は、不動産会社に査定してもらって調べることができます。

不動産会社への査定依頼は、不動産一括査定サイトを利用すると効率的、かつ正確に価格を把握できるのでおすすめです。

イエウールで一括査定したら310万も高くなった

管理人がイエウールで自宅マンションを一括査定したところ、街の不動産会社より310万円も高い査定価格をだしてもらえました。

イエウールはクレームに厳しい会社なので、不動産業者からしつこい営業電話がかかってくることはありません。

物件情報を入力するだけの簡単手続きで、すぐに売却相場が分かる手軽さも好評です。